減価償却費の未計上、これもよく行われる粉飾方法です。

減価償却とは

まず減価償却についてご説明します。

企業が所有する建物、機械、器具備品などの固定資産は、収益を得るために利用する過程において徐々に価値が減少し、いずれは使用できなくなっていきます。

したがって、決算においてその価値の減少分を費用として計上しなければなりません。このような価値減少額を費用計上する手続きを減価償却としい、減少額は減価償却費として計上していきます。

各固定資産が何年間使えるのかは耐用年数で決まっています。それに応じて減価償却費を計上し、各期末時点での固定資産額を計上することは、貸借対照表の実態を表すためにも必要です。

減価償却費を計算する方法は3つありますが、定額法と定率法を覚えておけば大丈夫です。

定額法と定率法

減価償却費の計算方法には定額法と定率法があります。

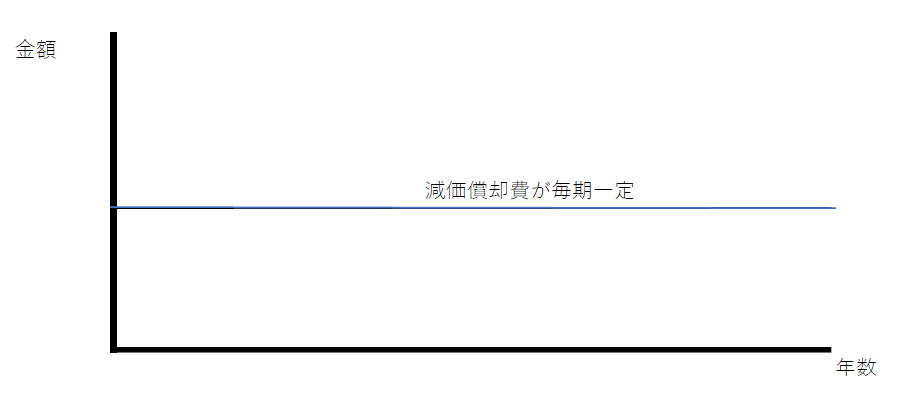

定額法

定額法とは、毎期一定の金額で減価償却をしていく方法です。

減価償却費の計算が楽というメリットがあります。しかし、償却後の固定資産は実態価値を表しているとは言えませんし、年数が経過するにつれて故障が増え収益力は低下、修繕費がかさむようになり、効率的は費用配分ができないデメリットがあります。

定率法

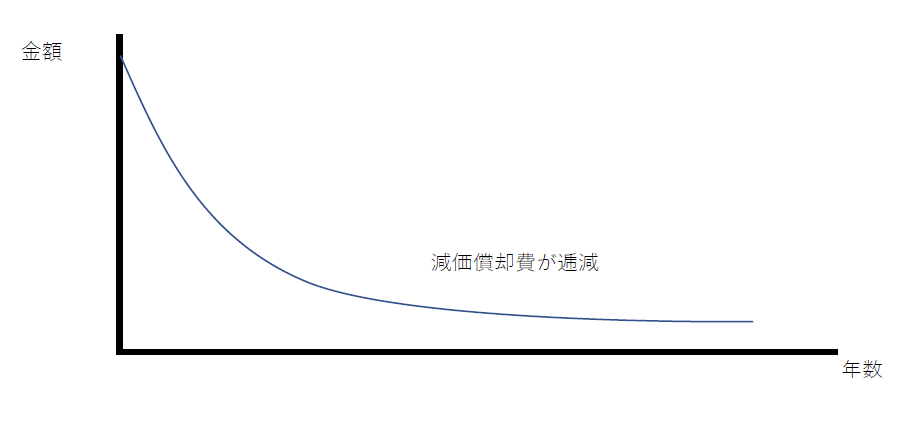

定率法は、償却初期に多くの減価償却費を計上する方法です。

グラフにすると次のとおりです。

購入し事業に使い始めた頃が最も償却額が大きく、そこから徐々に減少していきます。

定率法を採用するメリットとしては次の3つです。

1)新品でも一度使ってしまえば中古品として価値は一気に下がりますから、貸借対照表には実態価値を反映させることができます。

2)まだ新しく故障も少なく能率の高い時に多くの収益が得られ、徐々に故障が増え能率は低くなっていくときに償却額は少なくなり、効率的な費用配分が可能となります。

3)償却額が徐々に逓減していきますから、固定資産導入直後の節税効果が大きいです。

デメリットとしては

1)計算が定額法より複雑です。

2)償却額が初期に多いため赤字になりやすい。

3)同じ売上高が毎期発生しても、減価償却費が一定ではないため各期の利益が異なります。

中小企業は定率法を採用していることが多いです。ただ建物や建物附属設備は定額法のみです。

税務上は義務ではない

この減価償却費ですが、会計のルールでは限度額まで計上することが求められます。

しかし、税務上は未計上であっても問題ありません。

銀行員の中には「なぜ減価償却費が未計上なのだ?」と疑問を持たれる方がいるかもしれませんが、中小企業の決算書は税務申告のために作成しているともいえます。

そこで税務上は未計上でも罰則はないし、架空で売上高や在庫を計上するよりも悪質ではなく、バレバレの粉飾方法であっても黒字なら銀行の評価はいいだろうと考えるのです。

未計上による黒字は無意味

減価償却費は返済能力を計算する際、利益に加えることから銀行員は必ず確認する勘定科目だと思います。銀行によって異なるでしょうが次のような計算式になるでしょう。

経常利益-法人税等+減価償却費

営業利益+減価償却費

税引後当期利益+減価償却費

どの利益を使うにしても必ず減価償却費を加えます。

減価償却費の計上で赤字

いくら返済能力を計算する際に減価償却費を加えるといっても、経営者としてはそれで赤字になったら印象は悪くなるのだろうと不安になり、限度額まで計上するのをためらうことがあります。

だから未計上だけでなく一部未計上にしている決算書も多いはずです。

ぜひそのような決算書を見つけたら限度額まで計上するようアドバイスをしてください。

多額の設備投資+定率法は赤字になりやすい

定率法の箇所でご説明しましたが、どちらの償却方法を用いてもトータルの償却額は一緒ですが、当初の償却額が大きいので、多額の設備投資をしたばかりだと赤字に陥りやすい傾向にあります。

そのため、それだけで赤字決算で経営に問題がある企業と判断しないように注意してください。

繰越欠損金がある場合

繰越欠損金が多額に存在する中小企業では、それを使い切るためにあえて減価償却を行わず利益を出すことがあります。

繰越欠損金を使って法人税等の発生を抑え、使い切った後に減価償却を実施したいと考えるのです。

固定資産台帳や別表16を確認しましょう

減価償却費を計上しているかどうかを確認するには、固定資産台帳や法人税の別表を見るといいでしょう。

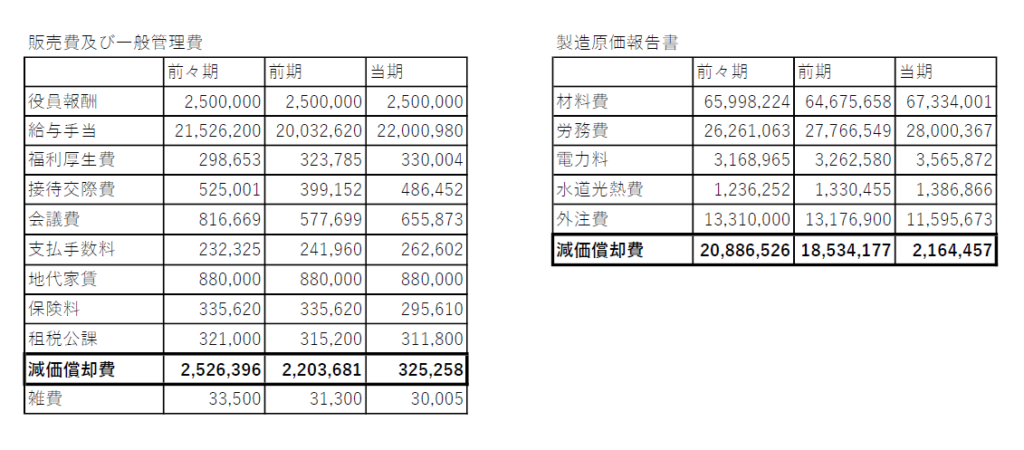

過去との比較

減価償却費は販管費や(製造業であれば)製造原価報告書に計上されていますから、当期の償却額を前々期や前期と比較してみましょう。

このように減価償却費が推移していれば、当期の金額が異常だということは分かると思います。

定率法を採用している企業が、新規の固定資産を取得していなければ、毎期の減価償却費は減少していくわけですが、それでも大きく減少することはありません。期中に固定資産を売却や除却したのならそれもあるでしょうが、通常であればこのようなケースは未計上による粉飾をしていると考えて間違いありません。

法人税の別表16

法人税の申告書に別表16という書類があります。減価償却を行っている企業の申告書には必ずあります。

この別表16には固定資産の内容、取得年月や金額、耐用年数、償却方法、さらに減価償却実施額、(もし不足額があれば)減価償却不足額が記載されています。

しかし、税理士にも雑な申告書作成を行う方がいて、詳細に作成していないことがあります。

固定資産台帳

別表16には償却限度額や実施額などの情報が記載されているはずなのですが、しっかりと作成しない税理士もいます。

その場合は固定資産台帳などを提出してもらいましょう。

別表はいい加減に作成していたとしても、会計ソフトや固定資産管理ソフト、あるいはエクセルなどで固定資産を管理しています。それは企業あるいは税理士事務所どちらかが必ず行っています。

まとめ

減価償却費は本来、償却限度額まで計上することが求められますし、銀行は返済能力を見る際に重視する科目です。

しかし、中小企業は銀行対策や税金対策のために減価償却額を調整することがよくあります。

確かに減価償却費の未計上は粉飾方法の1つですが、悪質とまではいえないことが多いです。隠す経営者もいますが、別表16や固定資産台帳も通常は決算書に添付されているため、容易に見つけやすい粉飾方法です。

コメント